期货合约可以是有效且高效的风险管理或交易工具。它们的表现主要是两个维度:赚钱还是亏钱,这取决于入场的价格点位和市场价格相对您的持仓的涨落。

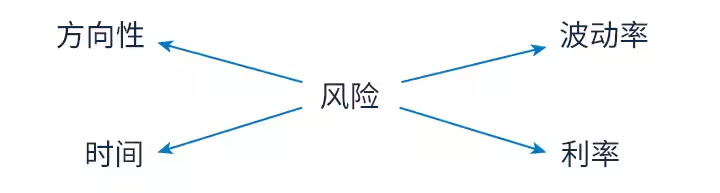

但对于期货期权,则有更多的维度(或影响因素),会对期权的价格或期权费起作用。

每一种不同因素对期权费的影响都有衡量指标。这些衡量指标一般以希腊字母称呼,统称为风险系数或“希腊值”。

本课件探讨Delta值(对冲值),它是最常见的希腊值之一。

什么是Delta值

Delta值代表期权价格或期权费因为标的期货价格的变动而产生的波动。它是标的期货走势的一部分。Delta值以百分比表示。

假设我们手中有一份看涨期权,价位是1.00。它的Delta值为.50。这意味着,无论标的期货的波动有多大,期权的波动都只有标的期货的50%。

假设标的期货产品从96涨到97.5。这代表1.5个点的波动。因此,期权费的波动为1.5的50%,即.75。期权的新价格为1.75。

看涨期权和看跌期权的Delta值

看涨期权的Delta值始终是0至1.00之间的正数,而看跌期权的Delta值始终是0至-1.00之间的负数。

期货合约的Delta值是1.00。

交易者提到Delta值时通常会省略小数点。因此,如果Delta值为.40,通常会称为Delta值40。

按照这个规则,看涨期权的Delta值介于0至100之间,看跌期权的Delta值介于0至-100之间。

多头看涨期权的Delta值为正数,而空头看涨期权的Delta值为负数。

与之相反,多头看跌期间的Delta值为负数,空头看跌期权的Delta值为正数。

价内期权的Delta值

Delta的绝对值还可以揭示期权到期之际成为价内期权的大致概率。

例如,如果Delta值为20,说明它成为价内期权的概率为20%。如果期权的Delta值为50,说明它成为价内期权的概率为五五开。

如果期权的Delta值小于50,可以认为它是价外期权。如果期权的Delta值大于50,可以认为它是价内期权。如果期权的Delta值等于或接近50,可以认为它是平价期权。

Delta值和对冲比率

Delta值用于计算对冲比率,使用标的期货建立中性头寸或Delta对冲头寸。

例如,假设我们卖出八份Delta值为25的看涨期权,那么头寸的Delta值便是-200。

为了使Delta值保持中性,我们需要买入两份标的期货合约。

Delta值是一个动态指标,随着标的期货的变动而变化。这意味着Delta中性比率和其它使用期权的对冲比率也是动态指标,可能会发生变化。

买方希望Delta>80%,卖方希望Delta<20%